随着联合医务(0722.HK)前段时间强有力的上涨,香港本土的医疗板块有那么一点被带起来的意思。梳理下这个板块,个股不多,除了联合医务外,包括培力控股(1498.HK)、香港医思医疗集团(2138.HK)、盈健医疗(1419.HK )、以及康建国际医疗(3886.HK),这批股票除了有共性的题材外,还有另一个共通点,就是基本都是刚上市1年左右的小盘股。

具体来看,联合医务(0722.HK)、盈健医疗(1419.HK )、康建国际医疗(3886.HK)都是在香港做全科门诊的,业绩都还出不来,联合医务已经走完了,盈健也被带着走了一大半,康建国际医疗作为康健系的带头大哥,刚被webb怼,就不用看了...

培力控股(1498.HK)核心业务是中药配方颗粒,现在正大力推香港的中医诊所,速度上得很快,但是权重还不高,培力市值10亿左右,流动性也相对较弱,且市盈率在30倍上下波动,虽然最近也有点放量的意思,但是流动性不好还是得谨慎。

香港医思医疗集团(2138.HK)主要业务是香港的美容院,上市一年,26.58亿市值,19.2倍的市盈率,横向对比后流动性、业绩都还行,最近成交量也在放大,值得细看这家公司。

? 一、如果不能长生不老,那是否可以青春常驻呢?

整形早就不是个陌生的话题,韩国美国的整形事业如日中天,业绩完全没有下行的趋势,而国内作为后起之秀,发展极为迅速,连一家小小的美甲店都可以提供微整形服务。医思医疗就是香港地区最大的医学美容服务提供商。

医思医疗历史可以追溯到2005年11月,当时邓先生成立联合投资,在香港佐敦开设旗下首间医学美容中心。除了在香港拥有5间医学美容中心旗舰店及9间标准医学美容中心、3间整形外科手术中心及3间独立的牙科中心,上市后亦在上海、广州及深圳各开设医疗美容门诊。

医思医疗目前主要覆盖四项服务:

包括整形及微整服务

能量仪器服务

传统美容服务

售卖自家护肤系列产品(Dr.Reborn)

医思医疗之所以为香港最大的医美服务商,是因为公司除了高次数的使用香港最高收益的6种美容药,Botox、Dysport、Sculptra、Restylane、JUVéDERM及Teosyal的注射疗程;而且提供收益较高的丰胸、抽脂和双眼皮等手术,公司的手术量也是排在香港的首位。

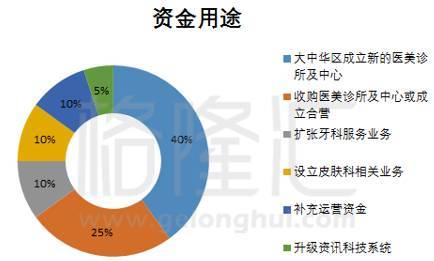

公司于2016年3月31日上市,最后将位于招股价(2.88-3.88)港元中下水平的3.03港元定为发行价,发行了2.45亿股,预计募集到净额6.67亿元;而后又以3.03港元超额发售了82.7万股。

2016年7月14日公布公司上市前一年的业绩,截止到上市当日(2016年3月31日),公司全年营收达7.05亿港元,同比增长了13.5%;其中医疗服务(包括整形外科、微整及牙科等)贡献了2.76亿港元,而微整形疗程就贡献了1.78亿港元。准理疗服务贡献7410万港元,同比增长了18.2%,主要是公司新进了医学美容仪器等。

传统美容项目作为第三大板块营收达到6500万港元,下浮2.8%,公司指出这小幅的下跌主要是因为对美容产品和广告进行积极地营销所致。但在护肤美容产品上就显示了优势,产品类增加了16.9%达到3800万港元。而收益中已经确认的收益达到4.53亿港元,同比增长了18.8%;而未使用的预付套票的收益达到2.52亿港元,同比增长了5%。

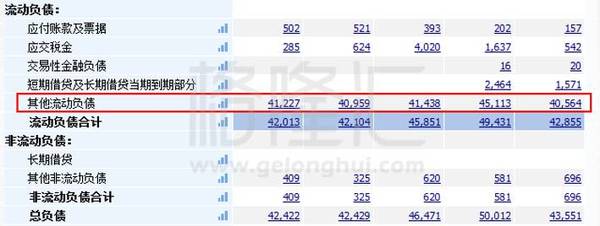

上市后,公司半年总收益就达到4.08亿港元,同比增长了21.4%;其中已确认的收益就达到2.97亿港元,也比2015年同期增长了43.8%;医疗服务业务的收益达到1.80亿港元,也比同期增长了38.5%。但我们在资产负债表中发现流动负债已达到4.1亿港元,其中递延收益达到3.5亿港元,为什么这么高呢?

从这个为切入点,就值得细细讲讲美容院这个业态的特征,同为医疗服务机构,美容院的业务在天然上就有巨大的优势:溢价能力高,服务按疗程卖(客户占款高),医生好培养(核心开支可控),对比起传统的医疗服务公司,医保动不动拖个款,患者时不时欠个款,名牌医生不好侍候,从商业模式上来讲,作为可选医疗服务的美容院比刚需的公立体系要舒服得多。

但是相应的,模式虽好,因为行业的门槛不高,同质化的情况还是比较严重,行业竞争压力也大,营销上的压力就比较大了。

例如国内现在是个美发中心,都在改造出一定区域做美容,作为一个医疗美容集团能持续性的做大且保持优势是比较有挑战的。还有另外一个问题就是,这么大的客户预付款放在账上,很少有老板能按捺住内心的小恶魔的...相信国内健身房、美容美发老板跑路的故事,大家没少听。

香港医思医疗集团(2138.HK)从财务上来看,账上巨额的预付款,没有有息负债,是非常舒服的,唯一的风险就是如果出现了重大的医疗事故,客户就会出现大面积的退款...从规模上来看,能做到这么大,是一定有其独特的竞争力,不论是营销能力强,还是服务质量高,还是管理水平好,这都不重要。

因为这些软实力是在动态变化的,你很难跟踪和量化,只要盯着他竞争力的体现:套餐销售预付情况来看,就知道优势还在不在,半年报里显示,截止到16年9月底,医疗订约销售增长了39%达到4.46亿,而这为公司确保了未来一段时间的客流量。

? 二、上市后的资本扩张

业务模型和财务都过了一遍之后,就要看看上市这一年多,公司都干了些什么。

通常医美机构在主营医美项目外,还会配套着涉及牙医项目以及健康管理中心等,医思医疗也不例外。

于2016年9月23日,公司以总代价3276.9万港元收购了纽约医疗旗下的10家有限公司51%的股权,开始涉足脊椎类物理治疗服务。

纽约医疗为香港最大型的脊椎医生、物理治疗师及其他健康专业人员集团之一,覆盖中环、尖沙咀、沙田等重要商业圈。而卖方与医思医疗有个对赌协议,卖方承诺纽约医疗旗下的10家公司将于2017、2018及2019年3月31日的每个财年分别达到净利687.5万、735.6万、787.1万港元,否则卖家会向医思医疗支付实际净利与目标净利之间差额的十倍金额,但最多不超过250万。

我们可以算下,按每年净利达到对赌价,17-19年PE对应是9.35/8.73/8.16倍。估值并不高,但若未达到业绩,最高赔偿也只有250万,仅占总代价的7.63%,有对赌,给业绩指引是很好,但是这个业绩补偿说真的就没啥诚意了...

2016年11月2日,公司以3773.1万港元收购了创金汇和Good Union Medical Limited50%的股权,创金汇和Good Union Medical是在香港为医美或传统美容服务提供医疗耗材及药品的公司。一直作为行业下游的医思医疗,开始向上游行业拓展。

2016年11月25日,公司以名义代价1元,承接麒景11.56万港元负债的形式收购了麒景旅游有限公司97%的股权。麒景主要做旅游套票、住宿及其他旅游相关服务和产品。可见医思医疗有意将市场开拓至内地及亚洲其他国家,为今后开展旅游医美一站式服务做准备。

从产业布局来看,上市之后,往上下游都在布局,但有些也有关联方在里面,是不是整合的效果还有待观察。

上市后的半年,公司将医美诊所及服务中心增加了8家到29间,注册医生也从23人增加到44人。去年5月公司新开设re:HEALTH(香港仁和体检)作为一站式健康管理中心,其中包括体检、健康产品及健康管理服务。

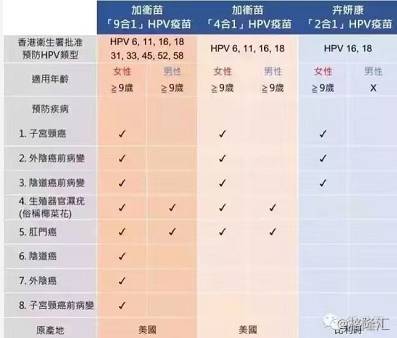

除了全面体检外,仁和还提供基因检测、HPV疫苗注射等;且HPV疫苗的注射数量以位于全港第一。现在市面上有二价、四价和九价的疫苗,分别代表可覆盖的病毒数。

而国内16年7月才引进GSK二价的HPV疫苗,二价的疫苗只能针对16、18型两种HPV病毒,预防覆盖率只能达到70%,且亚洲人最易感染的HPV52、28型病毒,二价是无法覆盖的;也正因为覆盖病毒数太少,美国已决定将二价疫苗退出市场。

而医思医疗已于2016年5月开始可以注射九价的疫苗,而在九价疫苗于国内上市还遥不可期的情况下,大陆的朋友若想注射四价或九价香港就是最近的一个选择。而大部分人都不熟悉香港的路子,相比较私立医院,医思医疗这类型健康中心就是最好的选择。这也促使了医思医疗目前HPV疫苗的注射数量已位于全港第一。而健康中心在仅仅5个月内就已获得4330万港元的订约销售额,收益已达1300万港元。

公司上市后半年的增长是超预期的,作为服务型机构,业绩很大程度上是受客户的数量所影响,尤其是高净值客户。15-16年的年报显示,重要客户数为9400人,比前年增加了11.9%;而高净值客户平均消费能力可以达到5.1万港元;购买过一次以上服务或产品的客户达到3.2万人,较上一年增长了36.3%。

而微整形疗程大约可以达到4.8万次,同比增长了42.3%;需要由医生操作的能量仪器数也增长了40.9%至8593次,说明客户的数量以及客户使用疗程的频率都有显著的增加。其中中国大陆地区客户贡献仅占到了收益的14%,公司新并入麒景旅游公司,有望可以将这一占比再次扩大。

从公司的一些动作来看,还是想做事情,不是那种圈了钱就躺在账上混日子的,通过几处并购向行业上下游延展,同时也收购同行快速拓展经营网络,在服务项目上也在积极地拓展,大股东还在当打之年,又是修身堂销售出身,有经验,会运作,还是值得期待的。

? 三、小结

上市后医思医疗进入加速扩张的状态,而在香港本地的竞争对手,黎姿的卓珈控股(8358.HK)仅在铜锣湾和中环有两间医美中心,并不构成有力的竞争威胁。

根据弗若斯特沙利文报告,预期到2019年在香港提供医学美容服务所产生的收益可以达到70亿港元,传统美容服务产生的预期收益可以达到43亿港元。而作为香港医美的龙头的医思医疗,除了能在大行情中获利,在大中华区的扩展也将迎来新的贡献,长期看好。